L’Imposta Municipale Unica (IMU) è la più importante fra le imposte locali, garantendo un rilevante gettito per le casse comunali. Quali immobili sono soggetti all’imposta? I fabbricati, i terreni e le aree edificabili. Si tratta di una delle imposte più impopolari e con un tasso di evasione ed elusione altissimo, il che costringe gli enti a un’intensa attività di accertamento e recupero degli importi dovuti.

Come avviene, in concreto, tale attività? Fabbricati e terreni risultano facilmente rintracciabili ed è agevole per gli enti identificare gli immobili tramite i dati risultanti dal catasto e stabilire la base imponibile per la quantificazione dell’imposta, prendendo come riferimento il valore dell’area in comune commercio con riferimento al 1° gennaio dell’anno di imposizione.

Per le aree edificabili il valore venale viene calcolato sulla base del valore di commercio al 1° gennaio di ciascun anno, che viene desunto dalla zona di ubicazione, dall’indice di edificabilità, destinazione d’uso, agli oneri per eventuali lavori di adattamento del terreno necessari per la costruzione, ai prezzi medi rilevati sul mercato dalla vendita di aree aventi analoghe caratteristiche (https://www.normattiva.it/atto/caricaDettaglioAtto?atto.dataPubblicazioneGazzetta=1992-12-30&atto.codiceRedazionale=092G0551&atto.articolo.numero=0&qId=781a763a-d63e-42ce-88ff-5903c0516c71&tabID=0.0804284548605505&title=lbl.dettaglioAtto.

Ma come identificare esattamente tali terreni? Non è sufficiente far riferimento ai dati o alle mappe catastali, ma occorre svolgere un’attività più complessa coinvolgendo competenze sia urbanistiche che tributarie. Spesso i risultati che emergono da questa doppia verifica sono discordanti tra loro. Come mai?

Un terreno fabbricabile è “l’area utilizzabile a scopo edificatorio in base agli strumenti urbanistici generali o attuativi” secondo la definizione della normativa https://www.normattiva.it/atto/caricaDettaglioAtto?atto.dataPubblicazioneGazzetta=1992-12-30&atto.codiceRedazionale=092G0551&atto.articolo.numero=0&qId=781a763a-d63e-42ce-88ff-5903c0516c71&tabID=0.0804284548605505&title=lbl.dettaglioAtto

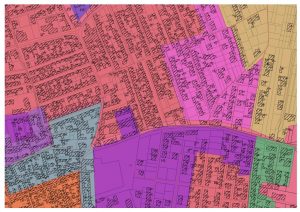

Quindi, una volta delimitata l’area sulla base dei dati catastali, il Comune dovrà verificare se in base alla destinazione urbanistica dell’immobile esso possa o meno essere considerato edificabile, verificando in quale zona omogenea dello strumento urbanistico – generale o particolareggiato – l’area sia compresa.

Ciò avviene attraverso “l’incrocio” delle cartografie catastali con le cartografie riportanti le zonizzazioni dello strumento urbanistico locale, attraverso la loro sovrapposizione “fisica”.

In questo modo il Comune avrà a propria disposizione tutti i dati utili al processo di accertamento: zona omogenea di appartenenza, identificativi catastali del lotto, superficie, intestatari.

Nella realtà dei fatti, poiché il sistema delle cartografie catastali e urbanistiche è nato in momenti storici diversi e per scopi differenti, l’ente si accorge ben presto che i sistemi di rappresentazione geografica non sono effettivamente sovrapponibili.

E quindi, occorre utilizzare una corretta metodologia di sovrapposizione utilizzando strumenti quale il G.I.S (Geographic Information System) e il Database con estensione spaziale (https://it.wikipedia.org/wiki/Geographic_information_system).

Altro profilo da tenere in considerazione è se l’area sia sottoposta a vincoli o meno, da parte di enti sovraordinati, che incidano sulla possibilità edificatoria dell’immobile.

La legge, inoltre, consente all’ente locale di determinare periodicamente e per zone omogenee i valori venali delle aree edificabili, fornendo in questo modo al contribuente un valore di riferimento certo per effettuare l’accertamento.

Ma c’è dell’altro: un’area potrebbe non essere edificabile dal punto di vista urbanistico, ma essere considerata tale ai fini tributari.

Ma c’è dell’altro: un’area potrebbe non essere edificabile dal punto di vista urbanistico, ma essere considerata tale ai fini tributari.

I limiti di edificabilità del suolo determinano solo la riduzione del valore venale del suolo, senza escludere che esso possa essere oggetto di tassazione.

Sarà anche per questo che si tratta di un’imposta considerata così odiosa?

Ma il cittadino ha la giurisprudenza della Suprema Corte contro: più volte la Cassazione ha stabilito che l’edificabilità di un’area non è esclusa dall’esistenza di vincoli, anche se dovessero determinarne l’inedificabilità, in quanto l’imposizione del vincolo inciderebbe esclusivamente sul valore venale del bene. In conclusione: un’amministrazione locale che voglia condurre politiche di equità fiscali ed effettuare scelte efficaci, deve affidarsi a una banca dati aggiornata, senza la quale qualsiasi accertamento diventa inefficace.